La récession sera moins dure que prévu en 2020, mais beaucoup plus longue et profonde que nous ne l'imaginions. Les chiffres de l'INSEE publiés vendredi le montrent. Mais comment réagir face à cette nouvelle donne qui annonce un appauvrissement bien plus sévère du pays que les gouvernants n'avaient bien voulu le dire ? Nous sommes à une période charnière et tous les épargnants (petits ou gros) ont désormais intérêt à se poser la question pour les années à venir : comment adapter leur stratégie d'épargne à la dureté des temps qui vient. Voici notre première appréciation sur le sujet.

L’INSEE a publié vendredi les vrais chiffres de la situation économique actuelle du pays : une année 2020 un peu moins pire que prévu (mais quand même cataclysmique) et une année 2021 beaucoup plus dure que tout le monde ne l’avait dit. Dans la pratique, la donne des épargnants changent, parce que la donne économique globale change.

Il est devient indispensable de penser dans la durée l’évolution de son mix patrimonial, et tout particulièrement l’allocation de son épargne entre placement immobilier et actif financier. Nous expliquons aujourd’hui une approche globale sur ce sujet.

Récession et nouvelle donne économique

Vendredi dernier, l’INSEE a publié les chiffres de la récession en 2020, et ils ne sont pas glorieux.

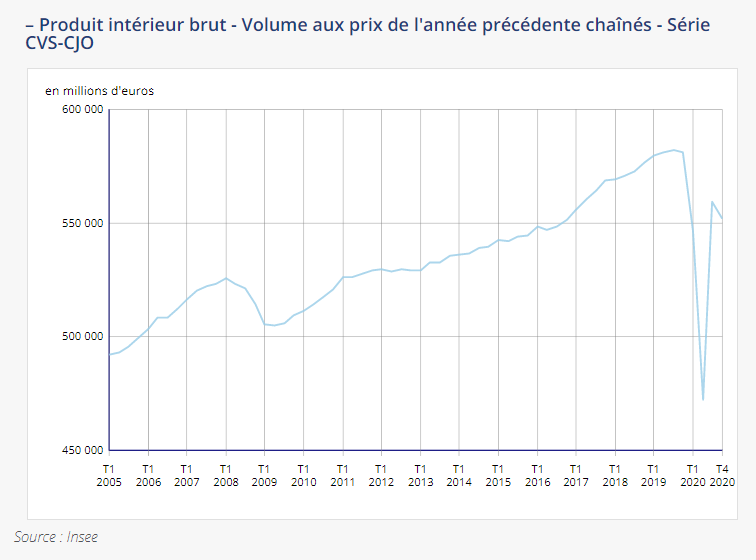

Comme on le voit, en valeurs « corrigées des variations saisonnières », le produit intérieur brut français a subi un sacré choc en 2020, avec une baisse d’environ 100 milliards € au premier trimestre et une « remontada » très inférieure au montant initial. Et comme le montre l’INSEE, l’année a fini sur une nouvelle chute du PIB que rien n’a corrigé depuis.

Autrement dit, si la baisse du PIB « n’a été que » de 8,3% en 2020, chiffre cataclysmique mais inférieur aux 10 ou 11% annoncés un temps, le retour à la prospérité devrait être beaucoup plus long que prévu. Et, dès 2021, les 6% de croissance annoncés par Bercy devraient relever de la poudre de perlimpinpin.

Bref, il y a ici une bonne et une mauvaise nouvelle. La bonne nouvelle est que 2020 a été moins terrible qu’on ne le pensait, notamment grâce à un été plutôt prospère. Mais la mauvaise nouvelle est que le retour à la normale sera beaucoup moins rapide que prévu, s’il a le bon goût d’intervenir un jour.

Les inconnues économiques pèsent sur l’épargne

Comme nous le répétons souvent, les grandes tendances macro-économiques ont, plus que jamais, un impact direct sur les placements individuels et la gestion de l’épargne. On voit bien aujourd’hui que l’augmentation exponentielle de la dette publique, l’effondrement des recettes fiscales, le cataclysme économique qui menace l’activité privée, ne seront pas sans conséquences profondes et durables sur les arbitrages en termes de placement.

Concrètement, les marchés financiers sont plus que jamais exposés à des risques d’instabilité, et les achats de dette souveraine française deviennent de plus en plus douteux. D’autant plus douteux que les ministres du gouvernement Macron ne manquent pas une occasion de rappeler que la signature de la France rassure les investisseurs étrangers : en communication, on ne prend soin d’énoncer que ce qui ne coule pas de source.

Repenser son mix patrimonial

Dans ce cadre fluctuant, chacun comprend intuitivement que la donne macro-économique qui s’annonce modifie considérablement les termes d’arbitrages patrimoniaux qui ont pu être rendus ne serait-ce qu’il y a trois ou quatre ans, lorsque la dette publique était inférieure à 100%, et lorsque la France pouvait encore imaginer qu’elle disposait des leviers nécessaires pour s’assurer une croissance longue et solide.

Désormais, il faut intégrer dans les anticipations plusieurs paramètres essentiels :

- une incertitude grandissante sur le remboursement des dettes publiques

- une volatilité boursière et des marchés financiers qui rend l’accès aux marchés extrêmement risqué

- une tentation fiscale qui risque de jouer bien des tours, notamment aux propriétaires immobiliers

Face à ces paramètres nouveaux, il faut commencer à interroger les opportunités d’hier, pour comprendre ce qu’elles sont devenues aujourd’hui et surtout ce qu’elles seront demain.

En particulier, il faut comprendre quelle sera l’allocation la moins aléatoire dans le mix patrimonial de demain :

- quelle part accorder aux placements financiers dans l’économie générale de son épargne ?

- l’immobilier est-il un placement d’avenir ?

- les produits d’épargne traditionnels (notamment l’assurance-vie) sont-ils encore des solutions ?

- quelle place accorder aux matières premières et aux monnaies, qu’il s’agisse de l’or ou même des bitcoins ?

L’expatriation et l’impatriation

Sur tous ces points, nous avons largement recommandé les bienfaits de l’expatriation depuis plusieurs semaines. Nous pensons en effet que, sans un choc externe majeure, la France cèdera à une tentation maduriste qui lui jouera bien des tours, dans cette illusion que tout peut se résoudre par de simples annulations de dettes et par des nationalisations expéditives, sans prendre le temps de nettoyer ses écuries d’Augias.

Toutefois, pour ceux qui n’auraient pas la faculté de s’exiler pour sauver leur patrimoine, nous nous proposons d’apporter, dans les prochaines semaines, des suggestions pour échapper au pire.

Rendez-vous à très bientôt !