Depuis plusieurs mois, et même plusieurs années, la Banque Centrale Européenne (et tout particulièrement Christine Lagarde) répète à l’envi que les banques européennes sont solides et bien provisionnées. Mais, derrière ce langage officiel châtié, des informations émergent qui dévoilent l’envers du décor : le retournement boursier auquel nous assistons depuis plusieurs semaines (le fameux « bear market ») et l’hyperinflation qui s’installe font craindre le pire. Attention à vos économies…

Si vous voulez comprendre et mesurer la duplicité des autorités monétaires européennes, qui tiennent d’un côté des discours lénifiant sur l’inflation, et de l’autre paniquent en se préparant à une grande tornade bancaire, il faut absolument que vous lisiez (en anglais) la déclaration de l’Eurogroup (le comité des ministres européens des Finances) hier sur l’Union bancaire.

En apparence, il s’agit d’une affaire de spécialiste, mais, en réalité, elle vous concerne directement. D’ailleurs, elle n’a pas été, à ma connaissance, traduite en français, ce qui constitue le signe infaillible que les autorités européennes n’ont pas envie que cette affaire s’ébruite.

L’UE prépare un cataclysme bancaire

Dans ce texte en apparence anodin, on lit des phrases explicites qui donnent une bonne mesure de ce à quoi les autorités du continent s’attendent, à rebours de leurs déclarations rassurantes :

Aujourd’hui, nous sommes convenus que, dans l’immédiat, les travaux sur l’union bancaire devraient se concentrer sur le renforcement du cadre commun de gestion des crises bancaires et des systèmes nationaux de garantie des dépôts (cadre CMDI). Par la suite, nous examinerons l’état de l’union bancaire et identifierons de manière consensuelle d’éventuelles mesures supplémentaires concernant les autres éléments en suspens pour renforcer et compléter l’union bancaire. (Traduction Google), et « strengthening the common framework for bank crisis management »

Si vous n’êtes pas rompu au langage diplomatique, cette phrase vous paraîtra peut-être sans relief. En anglais, elle dit littéralement :

Today, we have agreed that, as an immediate step, work on the Banking Union should focus on strengthening the common framework for bank crisis management and national deposit guarantee schemes (CMDI framework).

Les unionistes ont pris soin de mettre en gras deux expressions : « immediate step », c’est-à-dire une « étape immédiate », et « renforcer le cadre commun de gestion des crises bancaires ». Comme le dit le texte, le reste viendra après.

Il faut se souvenir qu’un cadre commun existe déjà, qui garantit notamment les dépôts bancaires jusqu’à 100.000€. Si les ministres européens des Finances jugent urgent de le renforcer immédiatement, c’est bien que le bateau prend l’eau et que tout le monde s’attend à un tabac très supérieur à tout ce qui avait été anticipé jusqu’ici.

La BCE a-t-elle joué aux apprentis sorciers ?

Soyons francs, les raisons de cette panique sont tous sauf surprenantes. La remontée des taux aux Etats-Unis, avec notamment une très forte augmentation des taux directeurs de la Réserve Fédérale, constitue un péril mortel pour les banques occidentales que nous avons déjà décrit.

Pour faire simple, la rémunération du capital va fortement augmenter aux USA. Cette aubaine risque d’attirer les capitaux du monde entier (ou de ce qu’il en reste), à commencer par les capitaux européens dont la rémunération est faible. Beaucoup de portefeuilles investis en euros risquent d’être « liquidés » pour voguer Outre-Atlantique.

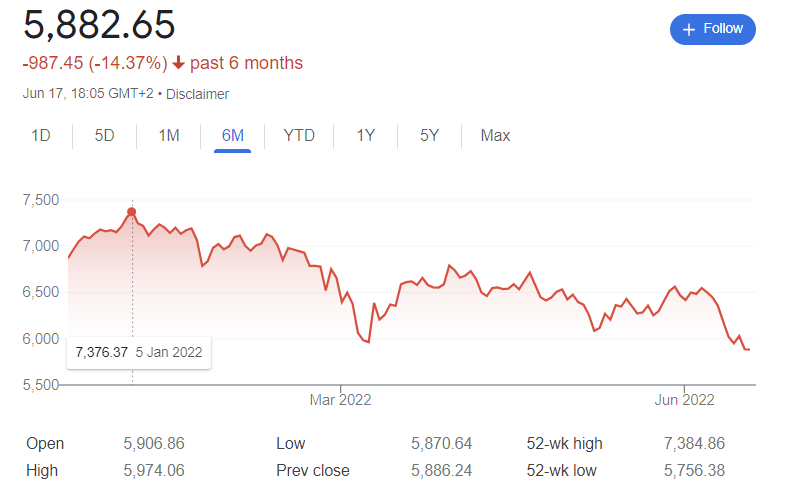

Or, si votre banque voit vous rendre votre argent aujourd’hui, elle fera forcément dans le cadre très douloureux d’un CAC 40 aux abois :

Comme vous le voyez, le CAC 40 avait atteint 7.300 points le 5 janvier 2022. Il flotte aujourd’hui sous les 5.900 points, soit 20% de baisse depuis le pic du 5 janvier.

Cela signifie concrètement que si votre banquier ou votre assureur doit dégager des positions pour trouver des liquidités (par exemple pour vous rendre votre argent), il va enregistrer des moins-values…

La question délicate de la solvabilité des assureurs

De façon très révélatrice, le même Eurogroupe a aussi décidé de prendre des mesures (en apparence stratosphérique) pour desserrer la contrainte de solvabilité qui pèse sur les assureurs.

Le fait que, le même jour, les ministres des Finances se penchent sur la résistance des banques à une nouvelle crise et sur la solvabilité des assureurs en dit long sur l’angoisse qui règne en Europe face à ce qui se prépare.

Rappelons les grands sujets que vous connaissez : l’inflation, bien sûr, la remontée des taux américains qui en découle, mais surtout la récession qui guette à cause de l’absurde soutien inlassable de l’Occident à l’Ukraine, qui nous ruine sans espoir de victoire, et les dettes publiques vertigineuses qui vont fonctionner comme un noeud coulant avec la remontée des taux.

Donc, de nombreux épargnants risquent (et c’est ce que nous conseillons régulièrement), de vouloir mettre leurs actifs à l’abri en les retirant des banques ou des compagnies d’assurance.

Telle est la catastrophe que nos autorités financières anticipent.

La sécession patrimoniale devient urgente

Il est temps que vous compreniez que l’épargne obéit aux mêmes règles imposées par la caste que les autres segments de la vie publique : un narratif vous a embarqué dans des délires mensongers (comme les comptes « Eurocroissance » de l’assurance-vie, qui faisaient du bien à votre amour de l’Europe) qui se transforment en autant de pièges aujourd’hui. Pendant des années, vous avez fait tourner un système qui est fondé sur votre appauvrissement.

Désormais, le système touche à sa fin, victime de ses propres contradictions.

Votre intérêt est de mettre à l’abri les valeurs que vous avez durement gagnées au cours de votre vie. Dans la jungle financière et immobilière qui existe, je vous recommande de suivre les conseils que nous vous donnons.

En particulier, dès demain, nous publions le premier dossier de conseil rédigé par Florent Ly-Machabert, dont la présentation est publiée ci-dessus. C’est le moment de suivre nos recommandations : montrez-vous agiles !

Rejoignez la sécession !

Vous en avez assez de subir cette mascarade ? Vous voulez entrer sereinement en résistance contre cette dictature ? Déjà plus de 5.000 membres…

Rejoignez Rester libre !

Encore + de confidentiels et d’impertinence ?

Le fil Telegram de Rester libre ! est fait pour ça

Je rejoins le fil Telegram