La « monnaie » ainsi nommée car les deniers romains étaient frappés dans le temple de Junon (Moneta en latin), permettait l'échange de denrées ou de services qui, pendant longtemps, avaient fait l'objet du troc. Sans remonter aux origines préhistoriques de la monnaie, voici le quatrième épisode d'une brève histoire de la manière dont ceux qui dirigent aujourd'hui le monde ont réussi à en prendre le contrôle, en généralisant l'émission de « fausse monnaie »

Après avoir vu comment la monnaie américaine, par étapes successives, avait réussi à s’emparer du monopole des échanges internationaux, notamment ceux du pétrole, les banquiers internationaux ont méthodiquement poursuivi leur conquête du monde. Après avoir anéanti les monnaies du tiers-monde et de certains pays « émergents », porté un coup fatal à la monnaie japonaise, tenté de détruire l’euro en germe avant de l’utiliser pour écarter l ‘Allemagne de la Russie après l’écroulement de l’URSS et la réunification allemande, ces banquiers se sont attaqués aux monnaies asiatiques.

Les monnaies d’Asie, la dernière bataille.

Du côté de l’extrême-orient, l’axe financier City-Wall street, après s’être attaqué au Japon, qui devenait un rival dangereux, a continué à couper les têtes qui dépassaient. En ligne de mire, les pays du Sud Est asiatique qui avaient, depuis 1970, connu un développement économique important, résultant d’une mobilisation de l’épargne très importante. Des investissements sans précédent dans ces pays permirent de mettre en valeur leurs ressources respectives. Cela eut pour effet une régression de la pauvreté et une augmentation du niveau d’éducation de leurs habitants.

La rupture avec le consensus de Washington de 1989 devint alors évidente car la doctrine, essentiellement néo-libérale, qu’il prônait ne pouvait que renforcer l’emprise des banquiers internationaux sur l’économie de ces pays, qui auraient dû faire faire appel à eux pour se développer, au prix d’un endettement exponentiel. Ces dettes, contractées en dollars devaient être remboursées dans cette monnaie et toute dépréciation des monnaies de ces pays ne faisait qu’accroître leur dépendance. En outre, cela permettait aux banquiers internationaux de les obliger à se constituer d’importantes réserves en dollars, ce qui supposait d’imprimer encore davantage de billets américains.

Les banquiers sont passés à l’attaque en déclenchant une véritable guerre des monnaies dont le but était de déprécier le plus possible ces monnaies nationales.

Les pays du Sud-Est asiatiques veulent créer leur propre fonds monétaire

La Thaïlande avait essayé de se mesurer aux banquiers internationaux mais avait perdu car elle avait fait appel au FMI et perdit ainsi toute autorité pour décider des mesures économiques à prendre face à la dépréciation de sa monnaie, laquelle se traduisait par une nouvelle augmentation d’une dette devenant insoutenable.

Hongbing Song résume la situation dans le livre « La guerre des monnaies »

« La deuxième raison de la défaite financière de la Thaïlande vient de ce qu’elle n’avait aucune conscience des risques. Surtout, elle n’était pas préparée psychologiquement à la guerre que l’énorme puissance se mouvant au cœur de l’axe Londres/Wall street allait mener contre elle sans jamais la déclarer. Les autres dirigeants asiatiques n’étaient pas mieux préparés et répétèrent les mêmes erreurs que celles qui conduisirent à la double défaite financière de la Thaïlande, se trompant sur la direction prise par l’ennemi et livrant ainsi leurs pays aux pirates financiers et au FMI. Les loups solitaires suivent chacun leur propre logique, mais quand ils chassent en meute, ils appliquent le principe de la division du travail. Très vite, Soros, accompagné de Citibank, Goldman Sachs et d’autres grands groupes bancaires, coordonnèrent leurs actions prédatrices. Les « proies » blessées qui gisaient à terre se laissèrent achever par le FMI dans une vente aux enchères qui fit saliver les entreprises européennes et américaines.»

Ces banques ont appliqué le principe de la « vente par appartements » et réalisèrent des gains phénoménaux . Le Japon proposa alors de créer un fonds monétaire asiatique, qui ne servirait qu’aux pays d’Asie lorsque ceux-ci auraient des difficultés financières. Évidemment, la finance « mondialisée » mit tout en œuvre pour détruire ce projet :

« Nous pensons que l’institution appropriée pour s’occuper d’un problème comme celui-ci doit être trans-régionale et internationale, plutôt qu’une [institution] régionale nouvellement créée, parce que le problème à lui-même des ramifications qui vont bien au-delà des frontières de cette région »

déclarait Strobe Talbott, Secrétaire adjoint du Département d’Etat américain.

Le vice-secrétaire d’Etat au Trésor américain, Laurence Summers, passa immédiatement à l’action en évoquant que ce fonds asiatique encouragerait les pays dans leur laxisme budgétaire…

Bref, la finance mondiale mit tout en œuvre pour garder son emprise dominante sur la planète.

Les premières réactions anti-dollar

Plusieurs pays, dont le Japon, rentrèrent dans le rang en faisant amende honorable, mais certains ne s’y résignèrent pas. Ce fut le cas de la Malaisie, dont le Premier Ministre Mahatir Bin Mohamad, laissa éclater sa colère en posant les bonnes questions :

« Qui sont ces banquiers qui peuvent mettre à la disposition de leurs clients des milliers de milliards de dollars ? Quelle est la ressource en capital de ces banques?Combien d’argent a-t-il été investi dans celles-ci et par qui? Comment ces banques peuvent-elles devenir plus riches que la plupart des pays dans le monde ? »

Il s’attaquait au principe même de la création du dollar en tant qu’argent-dette, mais les peuples du monde n’étaient pas préparés à écouter ce discours, pourtant plein de bon sens.

Après le Japon, la Thaïlande et la Malaisie, vint le tour de la Corée du Sud. Bien qu’alliée depuis toujours aux USA, les financiers internationaux ne lui firent aucun cadeau et, bien au contraire, les conditions exigées par le FMI furent particulièrement sévères.

Mais, trop, c’était trop et le gouvernement sud-coréen rejeta en bloc le diktat du FMI et refusa la faillite de ses entreprises et de son système bancaire. La crise financière fut surmontée au printemps 1998 et la balance commerciale se redressa vite. Ils comprirent alors que l’économie devait être dirigée uniquement au niveau national, ce qui fut fait. Le prix à payer par le peuple coréen fut lourd, mais les axes choisis par les gouvernants étaient bons et, en 2010, l’économie sud-coréenne occupait le quinzième rang mondial.

Les autres pays d’Asie suivirent la même voie et l’ensemble du continent put ainsi échapper à la mainmise des banquiers internationaux. D’autant plus que les systèmes financiers chinois et indiens n’avaient pu être pénétrés par eux en raison de leurs protections nationales.

Première défaite du système dollar

Cette victoire financière remportée en Asie aurait dû agir comme un voyant d’alarme pour les financiers mondialistes. D’autant plus que la crise des « subprimes » allait souffler un vent de panique sur le système bancaire occidental dès 2007.

Dès lors, c’est tout le système dollar qui était fragilisé. Certains monétaristes avaient déjà identifié les deux types de monnaies et l’avaient résumé en « monnaie-dette » et monnaie « non-endettée »

La première est émise contre une dette, c’est-à-dire une promesse de remboursement futur, mais n’a pas de valeur économique. Elle est souvent appelée monnaie fiduciaire, ou monnaie de confiance.

La seconde représente une valeur, souvent une quantité de masse d’un métal précieux (or ou argent, par exemple) et est appelée monnaie désendettée.

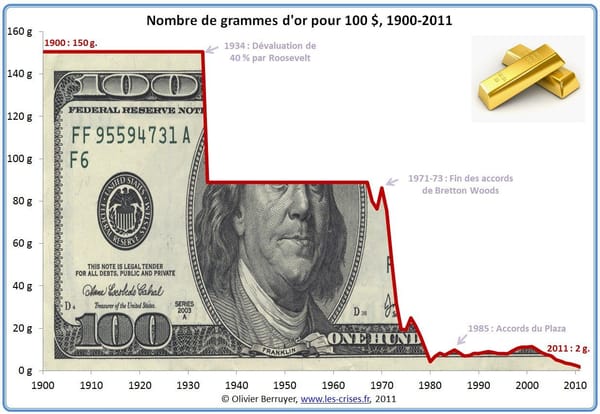

Au début, le dollar était une monnaie indexée sur l’or, donc désendettée. Ce n’est, comme nous l’avons vu dans la 1ère partie, qu’à partir de la création de la FED que les « mauvais dollars » apparurent.

Hongbing Song écrit :(page 323)

« A partir de 1913,les »dollars de mauvaise qualité » expulsèrent petit à petit les « dollars de bonne qualité » d’or et d’argent des réserves intégrales. Les banquiers internationaux qui voulaient créer un système financier mondial monopolistique de réserves fractionnaires atteignirent leur objectif et parvinrent même à exclure le gouvernement du domaine d’émission de la monnaie. Ils firent leur possible pour diaboliser l’or et l’argent, et dans les années 60, ils réussirent à abolir le dollar-argent. En 1971, ils mirent fin à ce qu’il restait de la relation entre l’or et le dollar. Dés lors, le système des réserves fractionnaires avait bouclé la boucle du monopole »

Le fait que les pays asiatiques aient pu se soustraire à l’emprise de cette finance mondiale a montré qu’on pouvait parfaitement vivre sans être soumis à cette servitude. Longtemps considérée comme une monnaie incontournable pour les échanges commerciaux internationaux, le dollar a progressivement perdu de son éclat. De plus, cette extra-territorialité du droit américain liée à l’emploi du dollar semble se retourner aujourd’hui contre lui.

La dédollarisation est en marche

De même que l’épidémie de COVID a mis en lumière les dangers d’un mondialisme qui retirait toute autonomie de production aux pays ayant cru qu’ils pouvaient renoncer à leur industrie, les événements géopolitiques actuels montre que les peuples ont de la mémoire. Beaucoup se souviennent de ce qu’ils ont de ce qu’ils ont vécu, notamment en Asie, sous la tutelle de la finance internationale et le règne du dollar. Mais l’Afrique et l’Amérique du Sud sont dans le même cas, et cela commence à faire beaucoup.

Ils comprennent que les tensions actuelles vont bien au delà d’une simple dispute territoriale et que ce qui est en jeu est un bouleversement complet de la géopolitique planétaire.

La réflexion des pays asiatiques qui voulaient créer leur propre fonds de soutien en s’exonérant de la tutelle du dollar a continué son chemin. Cette réflexion s’est nourrie de l’évolution de la situation économique mondiale et de nombreux indices montrent qu’ils étudient la mise en service d’une nouvelle monnaie de réserve internationale qu’ils utiliseraient pour leurs transactions.

Il semblerait également que d’autres pays, parmi lesquels figure la Russie soient partie-prenante dans cette nouvelle monnaie.

Contrairement au dollar, l’hypothèse que cette monnaie soit de type « désendettée » semble probable. Mais il paraît également plausible, voire probable, que cette « régionalisation » fasse tache d’huile et s’étende aux autres continents, qui deviendraient alors des espaces autonomes les uns par rapport aux autres.

Cela risque de sonner le glas du dollar, du moins à son monopole en tant que monnaie de réserve internationale. La question qui émerge alors est celle de l’acceptation ou non de cette situation par la finance mondialiste, qui pourrait être tentée, comme certains joueurs de poker, de jouer le tout pour le tout….