Maintenant qu'il est parfaitement acté que ni Bercy, ni le ministre en charge de ce département, ne sont capables de voir la réalité économique avec des yeux lucides, que doit faire l'épargnant qui veut éviter d'être le dindon de la farce politique qui se joue en ce moment ? Nous proposons ici quelques grandes pistes pour éviter la "chyprisation" si prévisible de nos comptes en banque pour rembourser, au titre de la solidarité, la gabegie qui se grave, jour après jour, dans le marbre politique.

Nous l’avons dit par ailleurs, et depuis plusieurs jours, et même depuis plusieurs semaines, la réforme des retraites est le noeud gordien des prélèvements sociaux de demain : plus nous tardons à réduire les déficits (en repoussant, sous une forme ou une autre, l’âge de départ) des régimes sociaux, plus nous nous exposons à une violente crise de la dette dont les épargnants seront les premières victimes. Mais, face à l’inertie des pouvoirs publics qui laissent dériver dangereusement une situation de moins en moins contrôlable, quelles sont les mesures prophylactiques à prendre de toute urgence ?

Mettre sous surveillance les actifs financiers

La première mesure à prendre est… une prise de conscience. Depuis la crise de 2008, les banques n’ont jamais « nettoyé » leurs actifs toxiques, et la sphère financière nourrit en permanence des bulles spéculatives, notamment sur les productions dits complexes, que les pouvoirs publics protègent par une régulation ciblée. Concrètement, ce charabia signifie que les règles prudentielles applicables aux banques sont régulièrement assouplies depuis 2008 pour éviter des faillites, alors qu’un grand nombre de nos banques mériteraient de disparaître.

Au demeurant, la BCE ne pense pas autrement, puisque, depuis plusieurs mois, ses responsables répètent à l’envi que la crise bancaire se règlera par des fusions et des absorptions.

Il faut donc avoir conscience que les actifs financiers sont tous menacés par une crise systémique, dont la survenue est prédite ou en tout cas pressentie par la BCE elle-même.

Face à cette réalité factuelle, nous restons donc persuadé que, d’une manière générale, le placement boursier (même s’il a attiré de nombreux particuliers en 2020) reste plus risqué que jamais, et le bon sens est de s’en tenir éloigné. Par un phénomène de contagion bien connu appelé panique boursière, il risque en effet de réserver, en 2021, de très mauvaises surprises.

L’assurance-vie et la crise de la dette publique

Dans la sphère financière, on marquera une méfiance toute particulière vis-à-vis des dettes souveraines, qui risquent, dans les deux ans à venir, de se trouver dans la tempête des surendettements étatiques. Il y aurait long à dire sur le sujet, mais on retiendra surtout les évidences sur cette question : la crise du COVID oblige les Etats à s’endetter massivement, au point qu’Angela Merkel a demandé l’abandon de la règle d’or pendant plusieurs années.

Donc, si même l’Allemagne en arrive à ne plus pouvoir gérer sa dette…

Tout le problème des épargnants français tient à cette particularité appelée assurance-vie : ce dispositif d’épargne prospère essentiellement grâce à la dette publique, qui farcit les portefeuilles des épargnants. L’Etat s’est longtemps financé grâce à l’assurance-vie, et, de façon privilégiée, par l’intermédiaire d’achats défiscalisés proposés par les assureurs au titre de ses contrats dont les Français sont friands.

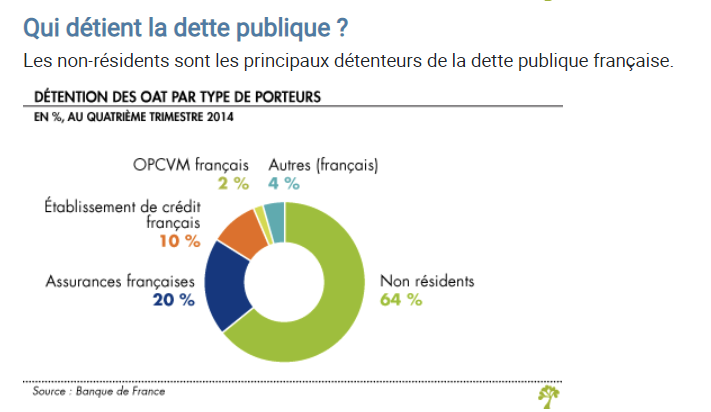

Même si, aujourd’hui, la BCE a pris le relais des épargnants français en achetant massivement la dette des Etats pour éviter une envolée des taux, il n’en reste pas moins que l’assurance-vie française demeure un pilier de l’achat de dettes en France. Le tableau ci-dessous le rappelle :

En cas de défaut de l’Etat, on mesure les dégâts qui seraient causés sur le patrimoine financier des ménages. Et pourtant ce défaut, au moins partiel, est annoncé !

On recommandera donc de se tenir à l’écart de l’assurance-vie, tant que la question du « jubilé », c’est-à-dire de l’annulation de la dette, ne sera pas réglée.

Gare à la chyprisation des comptes en banque

Certains épargnants ont la tentation de laisser leur argent sommeiller sur des comptes liquides ou bancaires en attendant d’y voir plus clair. C’est un réflexe légitime, parce qu’il est simple et facile et, au fond, protecteur.

Mais il faut toujours se rappeler que les Etats membres de l’Union ne couvrent les dépôts qu’à hauteur de 100.000€. Au-delà de cette somme (qui n’est pas anodine), il y a tout lieu de craindre la « chyprisation », c’est-à-dire la confiscation au moins partielle par l’Etat des sommes laissées sur des comptes privés.

Sans recourir à ces extrémités, on remarquera cependant que, dans cette période de taux négatif, la tentation des banques consiste à prélever des frais grandissants sur la simple détention des liquidités, que ce soit en compte courant ou en épargne réglementée. Dans la pratique, cela revient à payer pour disposer de l’argent qu’on a gagné. Il s’agit là d’une anomalie qui ne pourra durer éternellement.

Donc là encore, on évitera d’engraisser les sur-effectifs des banques en les payant pour conserver notre argent.

L’immobilier, un pis-aller

Dans cette effervescence toxique du secteur financier, l’investissement immobilier constitue une intéressante valeur-refuge, dans la mesure où l’achat d’un bien immobilier garantit une valeur d’usage même en cas de krach. Mais il faut là aussi avoir conscience que l’inflation cachée de ces dernières années s’est beaucoup portée sur les biens immobiliers. Les prix de ceux-ci, en France, ont donc atteint des seuils très élevés et il est difficile d’imaginer que la progression des prix est infinie.

On peut même raisonnablement penser que, dans les années à venir, la pente de l’immobilier sera plutôt descendante. L’exemple de Paris, frappée de plein fouet par l’interruption du tourisme de masse, en est particulièrement illustratif. Paris retrouvera-t-elle la croissance exponentielle de ses prix immobiliers dans les années à venir ? On a un doute.

Les cours de l’or ont beaucoup monté

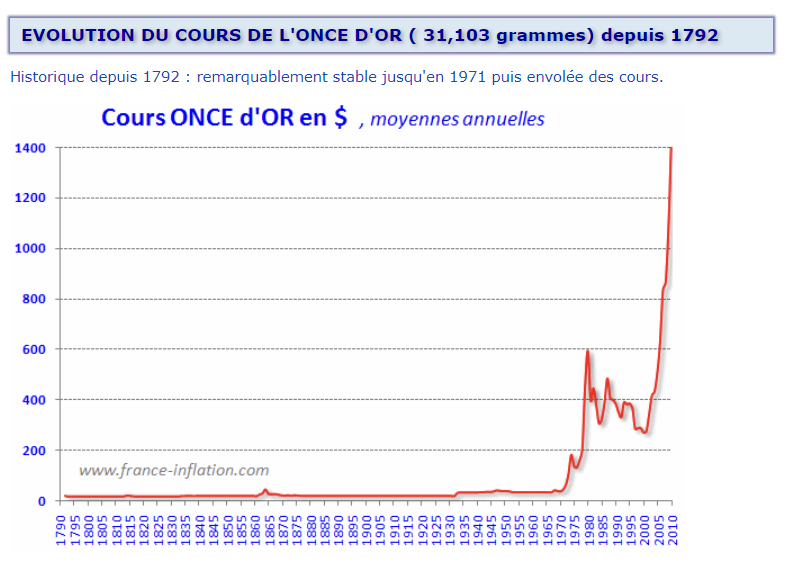

Autre solution : acheter de l’or. Le graphique ci-dessous récapitule l’évolution des cours du lingot depuis 2000:

On le voit, les cours de l’or depuis vingt ans (correspondant grosso modo à la mise en place de l’euro) ont beaucoup augmenté. Cette hausse a particulièrement concerné la période allant de 2006 à 2014, puis la période qui a commencé en 2019. Le lingot d’or flirte désormais avec les 50.000€. Ceux qui ont acheté un lingot à 10.000€ en 2005 ont donc fait une bonne affaire en l’espèce de 15 ans.

Cette hausse rapide incite à se montrer modéré quand aux perspectives de l’or, qui demeure un placement très spéculatif. Intuitivement, on penche plutôt vers l’idée que l’instabilité qui s’annonce plaide plutôt en faveur d’une nouvelle flambée dans les années à venir. Mais il faut bien retenir que les cours ont d’ores et déjà franchi des caps historiques.

Tous ceux qui auraient un doute sur cette évolution consulteront ce graphique, lui aussi tiré du site france-inflation :

Le graphique parle de lui-même.

L’expatriation, une solution à méditer

Reste que, face aux menaces qui s’annoncent, et face à l’ingratitude de l’assuré ou de l’assisté social qui compte sur l’Etat (c’est-à-dire sur l’épargnant) pour l’aider à franchir sans encombre une crise qui n’a aucun impact sur le niveau de vie de plusieurs millions de fonctionnaires, l’un des réflexes les plus sains et les plus salvateurs pour ce pays reste de s’expatrier le temps qu’il faut, en rendant visite à des pays où la raison est mieux préservée. Dans le monde, tous les pays ne sont pas dirigés par une caste qui fait croire aux citoyens, pour garder le pouvoir, que l’on peut tout avoir sans effort.

Nous récapitulerons dans les prochains jours nos premières recherches sur le sujet, en faisant la synthèse des pays à la fiscalité la plus favorable.

????Pourquoi il faut attendre encore un peu avant de s’expatrier à Londres…

S’expatrier à Londres était une idée à la mode avant le Brexit. Le divorce avec l’Union Européenne a créé un climat d’incertitude, et beaucoup ont

????Est-il encore raisonnable de s’expatrier au Luxembourg ?

Le Luxembourg est le mythe vivant de tous les expatriés. Mais les évolutions de la coopération avec le Luxembourg ces dernières années a quand même

acté est un fâcheux anglicisme que l’on voir désormais mis à toutes les sauces par les unijambistes de la pensée…

Il faut dire « Maintenant qu’il est parfaitement établi que ni Bercy, »