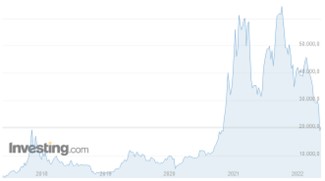

Les cryptomonnaies ont aussi droit à leur krach. Le bitcoin n’échappe pas à cette situation et semble aujourd’hui bien loin de son plus-haut de novembre dernier (69 000 $) : depuis le 1er juin, il a ainsi chuté de près de 40%, jusqu’à un point bas à 17 600 $, soit un « drawdown » de près de 75% ! C’est aussi la première fois depuis décembre 2020 qu’il passe sous la barre symbolique des 20 000 $. Cependant, comme nous le voyons sur le graphique ci-dessus, c’est au moins la 5ème fois que le cours de bitcoin adopte ce comportement fortement baissier, avec, à chaque fois, un plateau et un nouveau point haut derrière. De récentes études ont d’ailleurs mis en évidence que ces crypto krachs étaient corrélés à un assèchement de la liquidité en dollars, ce qui est bien le cas actuellement.

Parmi les effets de cet effondrement, de plus en plus d’entreprises du secteur radicalisent leurs décisions vis-à-vis de leurs clients : lundi dernier, la plateforme Celsius a ainsi annoncé à ses 1,7 M d’utilisateurs qu’ils ne pouvaient plus ni retirer, ni transférer leurs cryptos, la société expliquant avoir besoin de « plus de temps » pour se relever. Guère rassurant. Finblox et Babel Finance ont aussi pris des séries de mesures contraignantes pour leurs clients. Le crypto krach provoque enfin une vague d’achats de NFT (« jetons non fongibles ») qui sont des titres numériques uniques authentifiés par blockchain et adossés à un actif numérique (photo, vidéo, etc.). C’est ainsi qu’à contre-courant de la tendance générale, en une semaine, les volumes de CryptoPunks (NFT sur Ethereum) ont bondi de 357%…

Bien qu’absolument pas inhabituelles, les fluctuations spectaculaires du cours des cryptos depuis un an servent de carburant aux détracteurs de l’« or numérique », à commencer par Christine Lagarde qui, n’y comprenant rien (elle avait déjà fait montre de son incompétence crasse en économie comme DG du FMI, en particulier en 2018 lors de l’épisode argentin), vient encore de déclarer, tout en nuance, que « les cryptomonnaies ne valent rien » (voir plus bas).

Le chiffre de la semaine

Hausse de 15% des défaillances d’entreprises dans le monde en 2023.

Great Reset oblige, les entreprises font à nouveau face à d’importantes perturbations : dérèglement des chaînes d’approvisionnement, hausse du prix des matières premières, récession, pénuries de main d’œuvre, etc. Avec la remontée des taux directeurs, elles doivent également faire face à une hausse des coûts de financement.

En Zone euro, le poids dans le PIB de la dette des entreprises non financières s’est ainsi dégradé en 2021 : +5,2 points (contre +3,5 points pour les USA). La conjoncture internationale inflationniste érode au fil des mois le pouvoir d’achat des ménages, ce qui entraîne déjà le ralentissement de la demande des consommateurs dans de nombreux pays. Dans ce contexte, plusieurs études estiment que les défaillances d’entreprises à l’échelle mondiale croîtront de 10% en 2022 et de 15% en 2023.

En France, grâce à l’argent magique et autres pièces jaunes, l’Etat a permis de contenir les défaillances en 2020 et en 2021 (65 000 faillites évitées en trompe-l’œil). Mais, comme toujours, c’est l’effet rebond qui pointe à présent le bout de son (gros) nez, avec une hausse déjà constatée de 35% sur le seul 1er trimestre 2022… Rendez-vous à la Saint-Sylvestre pour compter les cadavres.

La déclaration de la semaine

« Les cryptoactifs et la finance décentralisée ont le potentiel de créer un véritable risque pour la stabilité financière. » C. Lagarde

Lors d’une audition ce lundi à Bruxelles devant les eurodéputés de la commission des Affaires économiques et monétaires, la patronne de la BCE a évoqué la volonté d’aller vers une nouvelle réglementation des cryptomonnaies, notamment des prêts en cryptos, appelée MiCA 2 (à ne pas confondre avec les Mikados, ce jeu d’adresse où la caste perdrait à tous les coups, tant elle ne se soucie jamais, quand elle retire ses marrons du feu, de ne pas affecter ceux qui l’entourent…).

Avec la loi MiCA, l’Europe veut avant tout « soutenir davantage le potentiel de la finance numérique en termes d’innovation et de concurrence tout en atténuant les risques », ce qui se traduit par « mettre le doigt dans l’engrenage pour faire dérailler tout ce qui est susceptible de retarder, détourner ou empêcher l’avènement des monnaies centrales numériques ». Comme pour les réseaux sociaux et la vie privée, l’UE souhaite évidemment imposer ses propres règles, aussi bien pour se protéger (et protéger les utilisateurs) que pour affirmer sa souveraineté face aux États-Unis. Mais c’est bien peu convaincant, car en agissant de la sorte, l’UE démontre qu’elle oublie que la blockchain est par essence décentralisée et mondiale et qu’elle bénéficie, notamment le protocole bitcoin, d’un effet de réseau relativement indestructible… Il serait donc très compliqué pour l’UE de soumettre les cryptos à sa folie réglementaire sans s’exclure de facto d’un marché en plein essor. Chiche ? Cela dépendra aussi de l’issue des Midterms aux US en novembre prochain, qui s’annoncent bien compliquées pour celui qui nous a gratifiés cette semaine d’une belle gamelle à vélo.

L’actif de la semaine

Les compagnies aériennes sont de nouveau optimistes après 2 ans et demi de Covid. Elles s’attendent cependant à « seulement » réduire leurs pertes cette année et à revenir dans le vert en 2023, grâce à une forte reprise de la demande des passagers. Le secteur devrait encore perdre 9,7 Mds $ cette année, contre 137,7 en 2020 et 42,1 en 2021. La levée des restrictions de mouvement dans la plupart des pays, le retour de la demande, le chômage faible dans de nombreux pays et l’ « helicopter money » (chèques, primes) dont de nombreux Occidentaux ont bénéficié depuis 2 ans pourraient permettre de voir en 2022 le nombre de passagers remonter à 83% du niveau prépandémique.

Mais il demeure un gros point noir qui explique que la valorisation boursière des compagnies souffre et qu’il nous paraît sage de nous en tenir éloignés : le carburant. L’absence d’investissement dans les énergies fossiles du fait de la religion réchauffiste, couplée au conflit ukrainien mais surtout aux sanctions que l’Europe s’est autoinfligées, a fait exploser le cours du kérosène, qui représente désormais près du quart des coûts des compagnies, contre 19% en 2021. Pas tout à fait sûr que ça redécolle de sitôt.

Retrouvez dans la boutique le dossier 1 consacré aux classes d’actifs pour traverser la stagflation.

Dossier 2 sur l’or investissement à paraître le 3 juillet prochain.

Sources : Investing, Allianz

Machabert éclaire l'épargne

JO et capitalisme de connivence : l’affaire Arnault et LVMH

Officiellement, les Jeux Olympiques sont une fête populaire, sportive (donc désintéressée), qui mettent l’image de la France en valeur. C’est la version pour les gogos.

Joe Biden, le Tchernenko américain

En regardant le discours de Joe Biden mercredi soir 24 avril, un souvenir m’est remonté à la mémoire: les photos de l’avant dernier dirigeant de

Le projet de passeport vaccinal européen progresse et entre dans sa première phase de test !

Par Isabelle Hock – Citoyens d’Europe, réjouissez-vous ! Le passeport vaccinal européen, projet cher à la Commission et sa présidente depuis la crise covid, sous l’impulsion

Quand Bellamy, philosophe dévoyé, hurle avec les loups contre Rima Hassan

François-Xavier Bellamy, c’est l’histoire d’un professeur de philosophie qui a perdu son âme en politique. Il y a quelques jours, nous racontions comment il a

L’âge de la retraite : le choix des 65 ans (années 1940 – 1960)

Afin d’accompagner ses lecteurs dans leur entrée progressive dans la pause estivale, Tripalio leur propose d’aborder en prenant un peu de recul historique le thème

Pékin dénonce les « opérations psychologiques » du Pentagone contre les vaccins chinois

Le 14 juin dernier, une enquête de Reuters a révélé qu’au printemps 2020, l’armée américaine avait mené une campagne de désinformation sur les réseaux sociaux aux